住宅ローン控除(減税)とは住宅ローンを借りた人が、所得税や住民税を差し引くことのできる制度です。正式には「住宅借入金等特別控除」と呼ばれています。2021年末に税制改革が行われ、2022年1月1日以降に住宅の取得や居住をした方について、住宅ローン減税が変更になりました。ただし、既に住宅ローン控除の適用を受けている方は、以前の制度が継続されます。

2022-25年

住宅ローン控除が改正

昨年末に、2022年に住宅ローンを利用して家を購入された方の住宅ローン控除について、税率や期間などの改正点が発表されました。ここで改めて、税制改正について解説します。確定申告をされる方はぜひ参考にしてください。

住宅ローン控除とは何か

控除率が1%から0.7%に減少

2019年10月の消費税引き上げに伴い、住宅ローン控除の期間が10年から13年に延長される特例が導入されました。これにより、10年目で最大400万円の控除に加え、11〜13年目の3年間で最大80万円まで控除がプラスされました。ところが、今年から住宅ローン控除に修正が加えられ、13年という控除期間は据置きされたものの、税率が1%から0.7%に引き下げられてしまいました。

住宅性能で異なる控除額

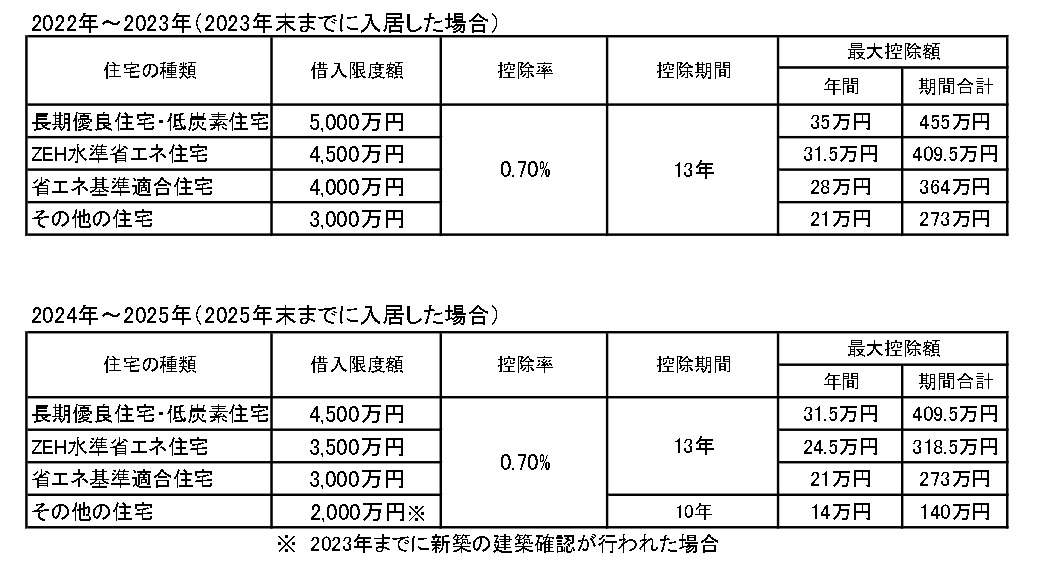

それにより、これまで13年特例で最大480万円まで受けられていた控除が、改正後は住宅の性能によって大きく変わることになります。例えば借入金3000万円で一般的な住宅を買った場合、273万円(年21万円×13年)までしか控除が受けられなくなります。環境性能のより高い住宅を取得すれば、最大で455万円(2024年〜2025年は409.5万円)まで増えますが、借入限度5000万円の住宅ローンを組むことになります。

高額所得者は住宅ローン控除の対象外

住宅ローン控除を利用できる方の収入についても変更が見られます。これまで住宅ローン控除が可能となるのは、年間の合計所得が3,000万円以下の方でしたが、改正によって2,000万円以下になっています。つまり高額所得者は、住宅ローン控除の対象外となるということです。

住民税から減税する限度額も変更

控除額を所得税から引き切れないときは、住民税から減税しますが、住民税から減税できる金額には上限があります。従来は前年度課税所得×7%、最大13万6,500円まででしたが、今年から前年度課税所得×5%、最大9万7,500円までに引き下げられています。

住宅性能で異なる借入限度額と控除額

購入する住居の種類に合わせて、借入限度額が4段階に分かれ、それに基づいて住宅ローン控除額が定められています(表参照)。性能の高い住宅を購入するほど、多くの控除が受けられる仕組みとなっており、住宅ローン控除を最大限受けたい方は、環境・省エネ性能の高い住宅を購入する必要があります。それにより、地球環境に優しく、長期的に住み続けられる住まいが手に入ることも大きな魅力でもあります。

住宅ローン控除が受けられなくなる家も

住宅ローン控除が受けられるのは、表に記載された家となっていますが、2024年〜2025年に「その他の住宅」に入居する場合、2023年までに新築の建築確認を受けていないと住宅ローン控除の適用外となります。つまり、2024年以降に新築住宅を購入する方は、一定の省エネ性能基準を満たした家でなければ、住宅ローン控除の適用が受けられなくなります。

入居時期は2025年まで延長

住宅ローン控除額は入居時期によっても異なります。改正後は住宅ローン控除が受けられる期間は原則として新築の場合13年ですが、「その他の住宅」の場合、2023年12月末までの入居であれば13年、2024年以降2025年12月末までの入居であれば10年と、控除期間が違ってきますので注意が必要です。

まとめ

今回の改正によって一部の高額所得者は住宅ローン控除の恩恵を受けられなくなりますが、中間所得層においては、これまでよりも多く控除できる方もいるでしょう。いずれにせよ一度、住宅メーカーや銀行でシミュレーションしておくことをお薦めします。

☆埼玉でおうち探し・家づくりは、

埼玉総合住宅展示場ナビ☆